令和6年民法改正、離婚300日問題における相続税への影響

離婚後300日問題を解消するため、嫡出推定制度が見直されました。令和6年4月1日より、再婚後にできた子の父親を明確に特定し、権利や利益の保護が可能になります。親子関係における戸籍の規定が変更になっているため、嫡出推定制度は、相続だけでなく相続税にも重要な影響を及ぼします。そこで本記事では、嫡出推定制度の改正内容と相続税への影響について詳しく解説します。

目次

・嫡出推定制度の見直しと相続の関係性

・非嫡出子が父の遺産を相続するには認知が重要

・非嫡出子の法定相続割合

・非嫡出子の相続における相続税の変化

・非嫡出子における相続トラブルの対処法

・まとめ

嫡出推定制度の見直しと相続の関係性

嫡出推定は、婚姻中に妊娠、出産した子を婚姻関係にある夫の子と見なす制度です。制度の目的は、扶養義務がある父親を早期に確定し、子の利益や権利を守るためです。旧民法では、夫婦が離婚した後であっても、婚姻後200日経過から離婚後300日以内に生まれた子は、婚姻中に授かったと見なされ、実際には夫以外の子であっても、出生届を出すと前夫の子として戸籍に記載されます。しかし、前夫の子として扱われることを避けるため、出生届を出さないケースも少なくありません。法務省が公表したデータによると、令和5年11月時点の日本における無戸籍者の数は約755名です。無戸籍者に生じるさまざまな問題を解決するため、嫡出推定制度の扱いが変更されました。なお、以前は、父親が前夫か現夫かを推定する期間が重なるため、女性に対して離婚後100日以内の再婚を禁止する規定がありました。しかし、嫡出推定制度の見直しに伴い、離婚後100日間の再婚禁止規定も廃止されました。

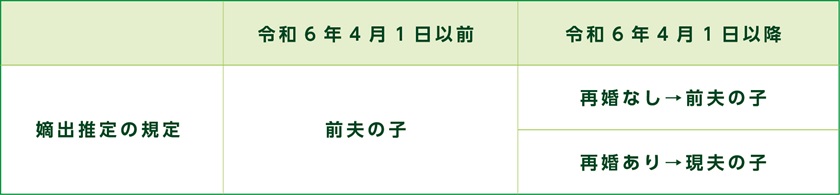

嫡出推定制度の変更点

改正民法による嫡出推定制度の変更点は、下表の通りです。

具体的には、女性が離婚した後に再婚していなければ、民法改正後も前夫の子と見なされます。なぜなら、一般的な妊娠期間から考えて、生まれた子の懐胎時期が離婚前の婚姻中である可能性が高いからです。ただし、法改正により女性が妊娠してから出生までに結婚→離婚→再婚と、2回以上の結婚をしていた場合、離婚から300日以内に生まれた子は、直近婚姻の夫の子と見なされます。

嫡出否認制度の見直し

前述したとおり、婚姻関係がある夫が法的に子の父と推定されます。そのため、妻が不倫し、妊娠・出産した場合も、嫡出推定が適用され、婚姻関係にある夫が子の父親と見なされます。なお、旧民法で父子関係の変更は、夫だけが嫡出否認権が認められていました。しかし、状況によっては母親や子自身が父子関係を変更する必要があると訴える権利が与えられ、訴える期限も1年から3年に延長されました。仮に、直近婚姻した夫が子の父でないと否認された場合、その推定は無効とされ、前夫の子としての推定が再び有効になります。

相続における変化

相続財産を受け継ぐ権利は、法定相続人にしかありません。法定相続人は、民法によって認められている「相続の際に遺産を受け取れる権利がある人」です。法定相続人には、配偶者相続人と血族相続人の2つのカテゴリーが存在し、相続人の優先順位や相続分は、その組み合わせによって異なります。そんな相続において、親子関係を表す言葉として「嫡出子」と「非嫡出子」があります。

● 嫡出子:婚姻関係にある男女から生まれた子ども

● 非嫡出子:婚姻関係のない男女から生まれた子ども

法的な親子関係の自動的な承認の有無に違いがあり、それによって相続にも差異が生じます。ただし、嫡出推定制度の改正により、嫡出子に該当すれば、認知手続きせずに相続財産を取得する権利が認められます。

法定相続人について詳しく知りたい方は、こちらの記事「法定相続人の範囲はどこまで?順位ごとに解説」をぜひご覧ください。

非嫡出子が嫡出子の身分を得る方法

非嫡出子が嫡出子の身分を得る方法を、「準正(じゅんせい)」と呼びます。認められるには、以下の2つの要件を満たす必要があります。

✓ 非嫡出子が事実上の父親に認知されること

✓ 事実上の父親と母親が婚姻すること

認知と婚姻の順番は問われず、先にどちらかを行っても構いません。認知する順番が婚姻後であれば「認知準正」、婚姻後を「婚姻準正」と呼びます。ただし、法改正により、非嫡出子が認知されていれば、嫡出子の身分をこだわる必要はないのが現状です。なお、1度嫡出子として認められれば、父母が後に離婚しても非嫡出子に戻ることはありません。

非嫡出子が父の遺産を相続するには認知が重要

母親の遺産を相続する場合とは異なり、父親が被相続人の場合の相続では認知の有無が重要な要素となります。なぜなら、非嫡出子は父親との間には法的な親子関係が確定していないため、父親が認知しない限り遺産を相続する権利が認められないからです。一方、婚姻関係にある男女から生まれた子は、父親との法的な関係が生物学的なものとは独立して確立されると見なされるため、相続に関して特別な手続きは必要ありません。なお、母親が被相続人となる場合、非嫡出子は認知を受けずとも自動的に相続人となります。母親が生物学的に子を出産したことが明らかであり、法的な親子関係は出生によって自動的に発生します。

認知とは

認知とは、非嫡出子に対して親子関係を法的に確立する行為です。父または母が自らの子と認めるか、あるいは裁判で認めさせることで成立します。認知によって、扶養や相続などの権利・義務が発生します。ただし、認知にするには血縁関係があることが条件であり、誰もが簡単に行えるわけではありません。

非嫡出子を認知させる方法

認知は、自らの意思で手続きする「任意認知」と、家庭裁判所の手続きを経る「強制認知」の大きく2種類に分けられます。遺言による認知は任意認知に該当し、手続きは遺言執行者が行います。不倫の末に授かった子を生前に認知するのをためらう場合などに、遺言が選択されるケースが多いでしょう。なお、遺言書による認知を選ぶ場合、遺産を遺す方法を詳細に決めることが大切です。例えば、財産をどのように分割するか、どの財産を非嫡出子に与えるかを具体的に記述します。同時に、非嫡出子に自身の財産を遺すという意思を明確にするため、遺言書の付言事項などにしっかりと記載しておくことをおすすめします。

非嫡出子の法定相続割合

2013年の民法改正前までは、非嫡出子の相続分は嫡出子の2分の1でした。しかし、憲法の平等の原則に違反するとして、2013年9月4日以降の相続では、両親の婚姻関係の有無に限らず相続割合は同じとなりました。そのため、非嫡出子も嫡出子と同じ法定相続分があるとして、遺産分割協議を行う必要があります。

非嫡出子を認知した場合の法定相続割合

非嫡出子が認知されると、法的な親子関係が認められます。そのため、認知されていないケースと比較して、下表のように法定相続割合が変化します。

たとえば、妻と子が相続人の場合、子一人あたりの法定相続分は、遺産の2分の1を子の人数で分けたものです。しかし、非嫡出子の認知にともない法定相続人が増えることとなり、子一人あたりの相続分が減ります。

すでに遺産分割が終わっていた場合

仮に前夫が亡くなり、その後、再婚相手との父子関係が嫡出否認され、前夫が父親と定められた場合、その子には前夫の実子としての相続権が発生します。既に分割された遺産に対する補償は金額のみで行われます。既に分割された遺産に対する補償は、遺産分割の再調整による法的手続きや家庭内の混乱を最小限に抑えるため、本来受け取るべき相続分に相当する金額のみを補償することで対応します。

非嫡出子の相続における相続税の変化

相続税の手続きは、法定相続人の確定から始まります。認知された非嫡出子も法定相続人としてカウントされるため、相続税の計算においても大きな影響を受けます。それぞれを詳しく見ていきましょう。

相続税がいくらから課税されるのか詳しく知りたい方は、こちらの記事「相続税はいくら?税理士が計算方法を徹底解説」をぜひ参考にしてください。

基礎控除額と非課税枠の増加

相続税の基礎控除額は、法定相続人の数によって変動します。基礎控除額は「3,000万円+(600万円×法定相続人の数)」で算出されます。一方、みなし財産にも生命保険や損害保険の死亡保険金、死亡退職金などの非課税枠が設定されています。みなし財産の非課税枠は「500万円×法定相続人の数」で算出します。非嫡出子を法定相続人として認めることで、相続税の基礎控除額が増加し、みなし相続財産の非課税枠も拡大します。これにより、相続税の課税対象額が減少し、結果的に相続税負担が軽減される可能性があります。

非嫡出子における相続トラブルの対処法

非嫡出子における相続トラブルは、深刻になりがちです。以下の3つの対処法をしっかりと理解し、早めに準備しておくことをおすすめします。

● 戸籍謄本を調べる

● 遺言を作成する

● 生前に認知する

それぞれを詳しく見ていきましょう。

戸籍謄本を調べる

遺産分割協議が行われる中で、非嫡出子の存在が明らかになるケースは少なくありません。遺産分割協議では、原則として全ての相続人が参加する必要があります。しかし、非嫡出子を認知しておらず、その存在を家族に伝えていなかった場合、協議自体が無効となり、再度行われることになります。遺産分割協議のやり直しを避けるには、亡くなった方の戸籍謄本を調べることが重要です。戸籍謄本を調査することで、認知された非嫡出子の存在を確認できます。

遺言を作成する

遺言を活用すれば、非嫡出子を受遺者に指定し、財産を確実に遺せます。ただし、非嫡出子が受け継ぐ場合は、相続税の2割加算が適用されることに留意が必要です。また、非嫡出子の取り分が多すぎると、配偶者や嫡出子の遺留分が侵害される可能性があり、家族間の争いの引き金となるかもしれません。また、遺言は書き方によっては無効になるケースがあるため、非嫡出子の認知を検討している場合は早めに専門家に相談し、法的に有効な遺言書を作成することが重要です。

なお、相続税のクロスティでは、さまざまな分野の専門家と連携しながら一人ひとりに寄り添った相続手続きをサポートします。相続トラブルを未然に防ぐ遺言の作成をしたい方は、ぜひご相談ください。

二割加算について詳しく知りたい方は、こちらの記事「「知っていてよかった!」相続税の2割加算とは?」をぜひご覧ください。

生前に認知する

非嫡出子を遺言で認知することは可能ですが、遺産協議でのトラブルを避けるためにも、事前に認知手続きを進めることをおすすめします。なぜなら、認知手続きを経ることで、非嫡出子の法的地位が確立され、相続権が保証されるからです。さらに、家族内でのトラブルや混乱を未然に防ぐために、配偶者や既存の嫡出子にも非嫡出子の存在を事前に伝えておくことが重要です。一時的な混乱や不安があるかもしれませんが、事実が明らかになった上での相続手続きは、家族も感情を整理しやすくなるでしょう。なお、非嫡出子の法的権利は認知によって変化しますが、すぐに認知する必要がないケースもあります。なぜなら、感情的な問題が関係するデリケートな領域であるため、最適な対応方法は家庭ごとに異なるからです。トラブルを未然に防ぐには、親族問題と相続問題の両方について、経験豊富な専門家のアドバイスを受けながら、早めに適切な対策を講じることが重要です。

なお、相続税のクロスティでは、相続専門と税理士事務所として豊富な経験とノウハウを有しています。初回無料相談も受け付けておりますので、お気軽にお問い合せ下さい。

まとめ

非嫡出子が相続に関わる場合、法的立場が強固ではないことから、財産を遺す際には慎重な対策が必要です。なぜなら、配偶者から見れば夫の婚外の子であり、嫡出子から見れば異母の兄弟や姉妹となるため、家族の間で複雑な感情が絡み合うからです。同時に、非嫡出子が相続人として加わることで、法定相続分が減少し、遺産分割協議がまとまらない可能性があります。しかし、非嫡出子も相続人としての権利があり、遺産分割協議から除外または、相続放棄を強要することもできません。非嫡出子が関与する相続問題に直面した場合は、早めに専門家に相談することをおすすめします。豊富な経験と専門知識で、適切な解決策を提案してくれるでしょう。

最後に

相続税の申告手続きは、相続税のクロスティにお任せください

私たち、相続税のクロスティは、税理士法人の相続税を専門とする事業部から発足し、母体である名古屋総合税理士法人は創業以来50年以上、愛知県名古屋市にて東海エリアを中心に相続税専門の税理士として、皆さまの相続手続きをお手伝いしてまいりました。

相続税は税理士にとっても特殊な分野の税目です。相続税の高度な知識だけでなく、民法や都市計画法など幅広い知識が必要な他、年月をかけ培った経験やノウハウが大変重要になる分野です。税額を安くする制度は多数ありますが、その選び方ひとつで大きくお客様の納税負担は変わります。

故人から受け継いだ大切な遺産を、少しでもお守りすべく、私たち相続税のクロスティは各士業(司法書士、弁護士、不動産鑑定士、行政書士など)や国税OBなど各専門家と提携し、お客様におすすめの制度と対策をご提案させていただいております。私たち相続税のクロスティは「相続でお困りの方を一人でも減らしたい」という想いから、初回のご相談は無料で対応いたしております。「相続の仕組みを知りたい」「相続税申告が必要かわからない」「まずは見積りだけほしい」など、まずはどんなことでもお気軽にご相談ください。ぜひ、お会いできる日を楽しみにしております。

初回の無料相談は「ご来社による相談」「オンラインツールを使った相談」が可能です。名古屋に限らず日本全国の相続のご相談に対応いたします。

ご来社いただく場合、本社(名古屋市中区栄)または池下駅前本部(名古屋市千種区池下)のいずれかにてご対応させていただきます。

電話でのお問い合わせは24時間受け付けております。ぜひお気軽にご相談ください。

「個別説明会」開催のご案内 相続のことは実績と経験が豊富な相続税専門の税理士にご相談を。

運営:名古屋総合税理士法人

(所属税理士会:名古屋税理士会 法人番号2634)