一つでも当てはまる方は、

事業承継対策をお勧めします。

- 中小企業の経営者の方

- 将来、会社を継がせたい子供がいる方

- 親族や親族以外に株式が分散してしまっている方

- 会社の株式にかかる相続税を節税したい方

中小企業の経営者は、

通常の相続税対策に加えて

「事業承継対策」を行うことを

お勧めします。

後継者を決定し、保有する自社株式や事業用不動産などを、円滑に引き継がせるために、これらの財産を後継者に移転する方法や相続税の節約に関する対策を行うことを「事業承継対策」と呼びます。

事業承継は、経営者や親族内だけの問題ではなく、会社の従業員とその家族、取引先や金融機関など、様々な人々に関わる大きな問題です。事業承継対策を何も施していない状態で企業の経営者が亡くなった場合、適切な後継者をすぐに見つけ出すことは容易ではなく、後継者候補がいたとしても、経営者としての準備ができていなければ、事業の継続自体が困難になる可能性があります。また、相続対策が行われていない場合は、多額となってしまった相続税を納税できないケースや、後継者の経営権が不安定となり、高額な株式買収資金を支払わされるケースなども実際に存在します。

豊富な実績を有する税理士事務所・税理士法人に相談し、事業承継対策をしっかりと行っておくことで、事業承継時のトラブルや多額の納税を未然に回避できるだけでなく、新しい経営者へバトンを渡すことによって組織の若返りや、さらなる事業の発展につながります。

事業承継対策を行わなかった

場合

- 高額な相続税がかかり、相続税が支払えない

- 従業員の雇用を守れない

- お家騒動の危険性

- 株式分散・経営権が不安定

- 取引先に迷惑がかる

- 取引先が経営継続を不安視

事業承継対策を行った場合

- 取引先との信頼関係維持

- 事業が発展

- 従業員の雇用確保

- 経営権争いを未然に防げる

- 経営をスムーズに承継

- 相続税の納税が容易

事業承継対策の方法

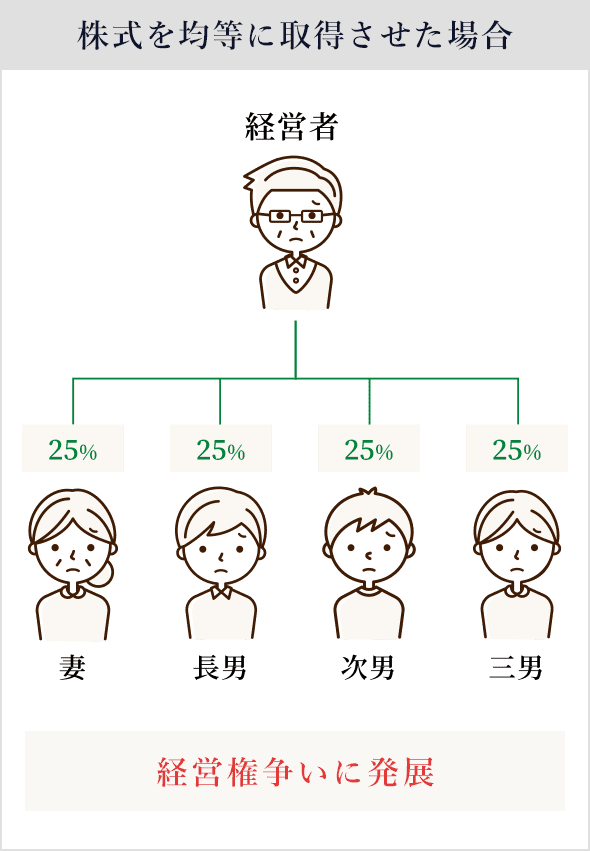

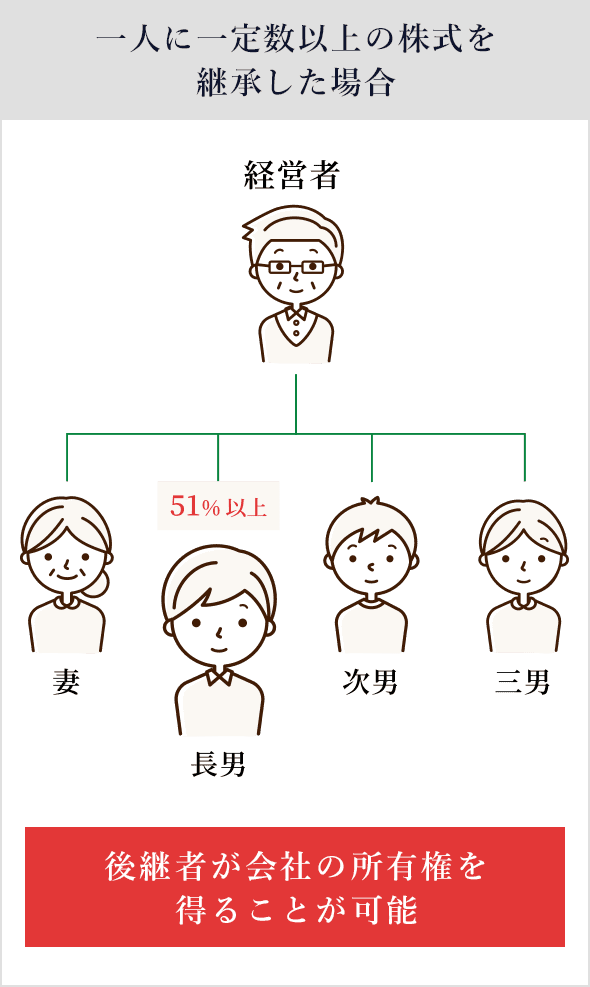

事業承継の全体件数の約6割は、親族内での承継であり、そのうちの約3分の2においては経営者の子息・子女が後継者となっています。親族内での事業承継は、経営権・支配権争いに発展しやすいため、次の2つの対策を行い、争いを未然に防ぐことが大切です。

- 自社株対策

得ることが可能

中小企業では、経営者が会社をコントロールできるだけの株式を保有していないと安定した経営が望めないため、事業承継を行う場合は「誰に いつ どれだけの株式を移転するか」が重要となります。

自社の株式を相続人に均等に取得させてしまうと、支配権争いに発展し、後継者の経営権が奪われるなど会社経営が困難になってしまうリスクが生まれますが、後継者一人に一定数以上の自社株式を承継することで、後継者が会社の支配権を得ることができるため、安定した経営を行うことが可能です。

大量の株式を一度に承継する際は、多額の税金が発生しますが、自社の株式の移転時期や株式評価の算定要素などをコントロールすることで節税を行うことが可能です。ただ、相続税・贈与税・所得税をはじめとする様々な問題を考慮して行う必要があるため、株式評価方法や税法、会社法などの知識を有する専門家に相談することをお勧めします。

また、生前の相続対策として、遺言の作成はもちろんのこと、後継者以外の相続人に対して、会社の後継者や自社株の承継のことについて理解させておくことも大切です。

- 後継者対策

まず、後継者を経営者の親族または社員の中から選定し、自社内はもちろん取引先や金融機関に対して承継計画を公表するなど、事前に説明しておくことが有効です。なお、後継者がいない場合でも、廃業するのではなくM&Aを活用し、会社の売却や事業譲渡を行うことで会社を存続させるという選択肢も存在します。

次に、経営に要する能力や知識習得のために、社内での業務引き継ぎはもちろんのこと、他社勤務を経験させることや、子会社経営・社内プロジェクト立ち上げなどを通じて人脈の形成や経営手法の習得をさせることなどの方法により、後継者の育成を行います。また、中小企業経営者団体などに入会し、経営者として幅広い知識を身に付けてもらい、経営者の人脈を形成してもらうことも大切です。

そして、後継者に急に全権を承継するのではなく、時期的に余裕を持って段階的に経営を承継させていくことで、経験を積み人間関係を構築していくことができるため、円滑な事業承継が実現します。

クロスティが行う事業承継対策

-

Point 1 新・事業承継税制に関する経験と実績

平成30年4月1日から導入された「新・事業承継税制」は、未だ愛知県内で年間数十件程度しか利用されていないため、たとえベテランであっても経験が少ない税理士が多く存在します。クロスティでは、経験と実績に基づいた知識を有しており、日経新聞社主催の新・事業承継税制セミナーの講師を務めるなど、新・事業承継税制に強い事務所として認知されています。

-

Point 2 ご依頼者様の想いを反映するための

ヒアリング会社に対する想い入れ、従業員や後継者に対する想いなど、節税よりも大切なことはたくさん存在します。クロスティでは、税金だけに目を向けるのではなく、経営者や後継者の想いに寄り添うことを大切にしており、最適な事業承継対策を実現するために税理士がご依頼者様のご要望をしっかりとお伺いいたします。

-

Point 3 最適な事業承継のために

複数のプランを提案事業承継対策においては、事業承継対策を「行う」「行わない」という二者択一ではなく、ホールディングスの設立や会社分割、株式の買取り、新・事業承継税制など、様々な制度が存在します。クロスティでは、検討に値する複数のプランを税理士から丁寧に説明し、ご依頼者様にしっかりとご理解いただいた上で決定いただけるようサポートいたします。

-

Point 4 円満な相続を実現するための提案

親族内で行う事業承継においては、自社株式の大半が無償または、低い価額で後継者に渡ることが多く、親族間で相続トラブルに発展することがあります。クロスティは、相続に関する実績と経験を有した税理士が相続トラブルに備え、遺言の作成や遺留分対策なども同時に提案することが可能です。

料金

- 基本報酬

事業承継コンサルティング(税抜)

-

特例承継計画の策定9,800円

事業承継顧問報酬

月額 30,000円(税抜)~

- 加算報酬

事業承継対策の内容は企業様ごとに異なるため、ご依頼時に御見積書を作成いたします。