一つでも当てはまる方は、

生前の相続対策をお勧めします。

- 相続争いを未然に防ぎたい方

- 遺族が支払う相続税を把握しておきたい方

- 相続税による子どもへの負担を減らしたい方

- 相続税を節税したい方

- 遺産の適切な分割方法を知りたい方

- 自分の意思で相続人への財産配分を決めたい方

生前の相続対策は、

遺される大切な人のために

行う対策です。

生前の相続対策とは、誰にどの財産を相続させるのかを生前のうちに決め、財産の贈与や遺言を作成しておくことで、相続トラブルを未然に予防すると共に、相続発生後の相続税額を減らし、納税資金を準備・確保することにより、親族への負担を軽減することをいいます。

「相続対策を行うのは資産家だけ」と思っている方も少なくないと思いますが、多額の財産を持っていなくても、不動産や株式などを所有している方は、課税対象者となる可能性が高まります。また、被相続者名義の預貯金はもちろん、配偶者名義の預金も、被相続者の稼いだ金銭(財産の一部)とみなされ、課税される可能性があります。

生前の相続対策を行わなかった場合、親族同士が遺産分割で揉めてしまい、口論、調停、訴訟への発展や弁護士費用の発生、解決までの期間が長期化するなどの危険性があります。加えて、生前の相続対策を行なっていれば減額できたはずの相続税を支払わなければならず、最悪の場合、想定外の高額な相続税を支払えなくなってしまうケースも数多く存在します。

生前の相続対策の内容は、財産の総額や種類によって異なりますが、生前贈与を行う場合は、亡くなる7年前※1までに贈与しないと相続財産に加算され相続税の課税対象となってしまうため、専門知識を有する税理士法人に相談して早めに相続対策を実行する必要があります。

※12023年12月31日以前に相続人等に対して生前贈与を行った財産については、贈与を行った日から3年間は相続財産に加算されて相続税の課税対象となります。

クロスティが行う生前の

相続対策

-

Point 1 総財産額を計算するための

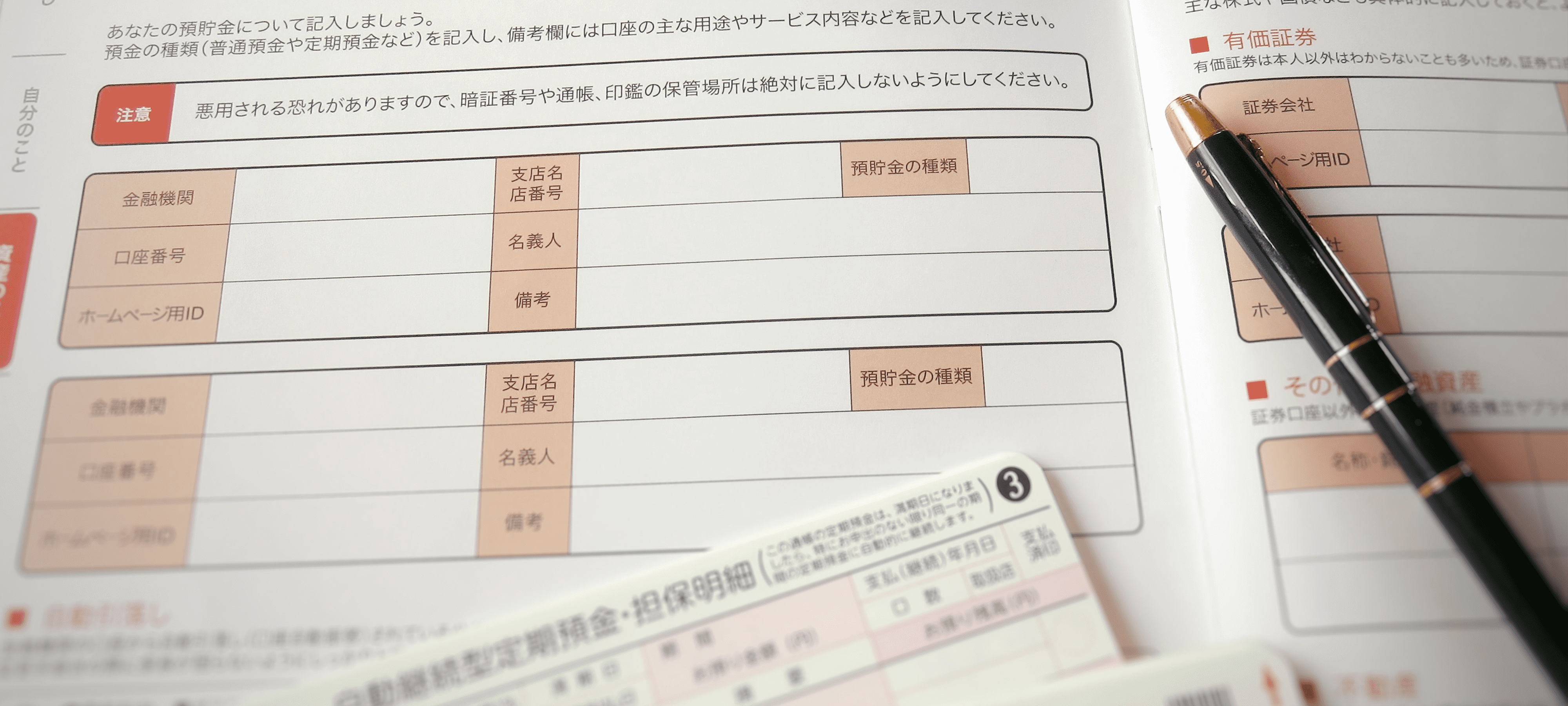

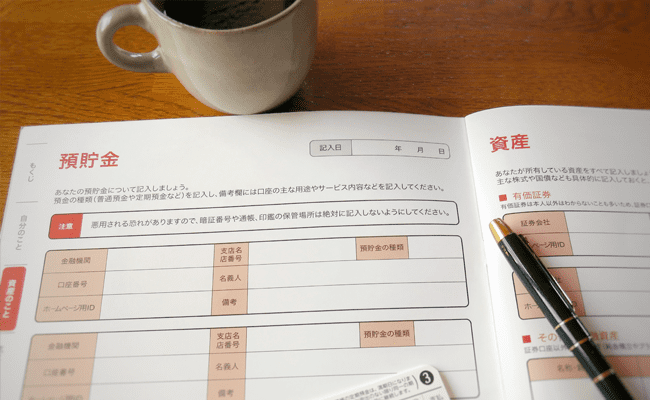

財産の洗い出し依頼者様だけが財産の管理を行っている場合、同居している配偶者や子供であっても、どのような財産を持っているのかを把握していないことも珍しくありません。クロスティでは、遺言作成の前に、遺言者様が所有している現金・預貯金や有価証券、不動産などといった財産を税理士が調査し、総財産額の計算を行います。

-

Point 2 相続税を把握するための相続診断

生前贈与を行った財産分は相続税の対象から外れますが、贈与税の対象となるため、贈与制度を理解していないと相続税以上に贈与税がかかってしまったり、贈与が無効になってしまうケースも存在します。クロスティでは、相続診断を通して税理士から生前贈与や相続時精算課税制度、生命保険の活用などの相続税対策に関するアドバイスを行ないます。

-

Point 3 ご依頼者様のご要望に寄り添った提案

どの財産を誰に相続させるのかを効果的に決定することができるのは、財産を形成したご依頼者様だけです。クロスティでは、ご親族の収入や生活状況、誰に財産を引き継がせたいのかなど、ご依頼者様のご要望を税理士が細かくお伺いし、相続税法上最も有利な財産の分割方法や生前贈与の方法など、二次相続も考慮して長年の実務経験に基づいた提案を行います。

-

Point 4 最適な遺言の作成を提案

相続税のことを考えずに遺言を作成してしまうと、相続税を少なくする特例の適用が受けられず、余分な相続税を払うことになりかねません。クロスティでは、税理士が二次相続のことまでを考慮し、依頼者様に適した遺言作成の提案を行うため、結果的に相続税の節税にもつながります。なお、作成した遺言書は、無料でお預かりすることが可能です。

料金

- 相続診断書の作成報酬

-

プランゴールドプラン

-

報酬金額(税抜)49,800円

-

内容相続税診断書作成

- 土地が6か所以上ある場合、6か所目以降1か所につき1万円の報酬が加算されます。

- 土地の現地確認(土地評価における各種補正)を行わないプランです。

- 財産及び債務の評価は簡易的に行います。

- 不動産評価に必要な謄本、評価証明書、公図等が必要な場合は、実費を請求いたします。

-

プランプラチナプラン

-

報酬金額(税抜)300,000円

-

内容相続税額計算書作成+

相続税節税対策提案書作成

- 土地の現地確認(土地評価における各種補正)を行わないプランです。

- 財産及び債務の評価は簡易的に行います。

- 不動産評価に必要な謄本、評価証明書、公図等が必要な場合は、実費を請求いたします。

- 相続診断書作成から15年内に相続税申告をご依頼いただいた場合、相続税申告報酬から相続診断書作成報酬相当額を差し引かせていただきます。

- 遺言の作成報酬

現金・預貯金2,200万円、有価証券100万円、生命保険金2,000万円、不動産2,700万円、土地3,000万円の場合、

総資産額1億円の0.2%である20万円が遺言作成報酬となります。

- 土地=路線価×面積、建物=固定資産税評価額

- 遺言作成報酬の下限は15万円(税抜)です。

- 公証人役場の手数料、登記簿謄本等の取得にかかる費用は含まれておりません。

- 弁護士や司法書士等が必要とする場合は費用を別途ご負担いただきます。

- 証人を希望される場合は、クロスティで準備いたします。

- 相続人や受遺者が多人数及び内容が複雑な場合は、10~100%の範囲で割増する場合がございます。