相続税の課税対象になる年金受給権とは?

今回の内容はvol.212「相続税の課税対象になる年金受給権とは?」です。

相続税は難しい言葉が多く、内容も複雑です。「相続マメ知識」は、そんな複雑で難しい相続税の知識を毎日少しずつ学べるよう1つ5分程度で読める内容にまとめたものです。これから相続について知りたいと思っている初心者から税理士試験受験者、税理士事務所や会計事務所の職員まで、まずは軽い気持ちで読み進めてください。

もっと詳しく知りたいと思われましたら過去の「相続マメ知識」や、更に詳しく解説した「ブログ」も見てみてください。

年金受給権は、受け取る年金の種類によって相続税の取り扱いが異なります。同じ年金受給権であっても、年金の種類によって意味や趣旨が異なります。相続税の申告漏れを防ぐためにも、相続する年金受給権の種類を確認しておきましょう。

○ 相続税の対象となる年金受給権

・ 個人年金

・ 退職年金

・ 死亡保険金(年金受取型)

○ 相続税の対象とならない年金受給権

・ 遺族年金

・ 寡婦年金

・ 未支給年金

それぞれについて、解説いたします。

相続税の対象となる年金受給権

① 個人年金

保険料負担者と被保険者、年金受取人が同じ場合、個人年金保険の年金受給権は相続税の課税対象となります。なぜ相続税がかかるのかというと、将来にわたって財産価値のある年金受給権を、相続または遺贈により取得したものとみなされるからです。

② 退職年金

退職金の一部を年金形式で受け取る退職年金は、相続税の課税対象となります。退職年金の受け取り中に相続が発生した場合、相続人が残りの年金を引き継ぐことになります。退職年金の受給権は財産的価値があるため、みなし相続財産として扱われます。

③ 年金形式の生命保険

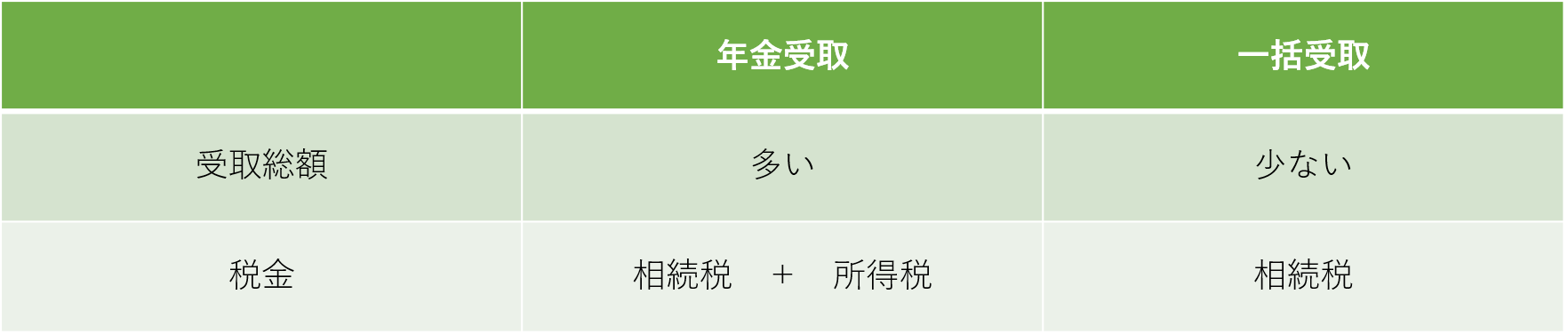

年金形式で受け取った死亡給付金は相続税の課税対象です。財産的価値のある年金受給権を、相続または遺贈により取得したとみなされるからです。死亡保険金の受け取り方には種類があり、受け取り方法の違いで手元に残る金額が変わります。

受け取り方法による税金等の違い

年金受取と一括受け取りのどちらの方がいいかは人によって異なりますので、専門家に相談することをオススメします。

相続税の対象とならない年金受給権

① 公的年金の遺族年金(厚生年金や国民年金など)

家計を支えていた人や、すでに年金を受け取っていた人が亡くなったときに遺族に給付される年金を遺族年金といいます。遺族年金は相続税のかからない年金受給権です。遺族年金は遺族の生活の保障として給付されるものなので、相続税の課税対象とはなりません。相続税がかからない遺族年金は以下のものです。

・ 国民年金

・ 厚生年金

・ 恩給法

・ 旧船員保険法

・ 共済年金

・ 私立学校教職員共済法

・ 旧農林漁業団体職員共済組合法

② 寡婦年金

要件を満たした夫が死亡した際、妻に支給される年金を寡婦年金といいます。寡婦年金も遺族年金と同様に、遺族の生活の保障として給付されるものなので相続税の課税対象ではありません。

③ 未支給年金(死亡後に入金された場合)

未支給年金は相続税の課税対象とならない年金受給権です。未支給年金を受け取るには、遺族が年金事務所または年金相談センターに請求する必要があります。未支給年金は相続人固有の財産とみなされるので相続税の課税対象とはなりませんが、一時所得として所得税の課税対象になりますので、申告漏れしないよう注意が必要です。

年金受給権を評価する方法

年金受給権の評価方法は、終身年金として「一生受け取れるもの」または、確定年金として「一定期間のみ受け取れるもの」かどうかで異なります。

① 終身年金

終身年金は生存期間中に支給を受けられる年金です。長く生きるほど多くの支給を受けられます。

評価方法:A~Cで評価した金額のうち最大金額を対象とする

A:解約返戻金の額

B:一時金として給付を受けられる場合の一時金の額

C:給付を受けるべき金額の1年当たりの平均額 × 給付契約の目的とされた者の平均余命に応じた予定利率による複利年金現価率

② 確定年金

確定年金は受取人の生死にかかわらず、一定期間の支給を確実に受けられる年金です。終身年金との違いは、受取期間があらかじめ定められているということです。

評価方法:A~Cで評価した金額のうち最大金額を対象とする

A:解約返戻金の額

B:一時金として給付を受けられる場合の一時金の額

C:給付を受けるべき金額の1年当たりの平均額 × 残存期間に応じた予定利率による複利年金現価率

最後に

年金受給権は、受け取る年金の種類によっては相続税の対象となります。ですが、金融資産や不動産とは違い、財産評価が難しく相続手続きが遅れてしまう場合があります。年金受給権を相続するためには相続税だけではなく、所得税の申告の考慮も必要です。申告は相続に特化した税理士にお任せすることをオススメします。私たち、相続税のクロスティは、相続税を専門として取り扱っており、創業以来50年以上にわたって相続手続きをお手伝いしてまいりました。また、各士業(司法書士、弁護士、不動産鑑定士、行政書士など)や国税OBなど各専門家と提携をしており、様々な視点からお客様へアドバイスをすることができます。故人から受け継いだ大切な遺産を、少しでも多くお守りし、私たち相続税のクロスティは「相続でお困りの方を一人でも減らしたい」という想いから、初回のご相談は無料で対応いたしております。ぜひお気軽にお問合せください。

運営:名古屋総合税理士法人

(所属税理士会:名古屋税理士会 法人番号2634)