生前の相続対策の重要性

生きている間に、自分自身が亡くなった後のことのことを考えて備えるということは、多くの人が先延ばしにしがちです。自分自身が健康であって、体が意に沿って動いる間は「まだ大丈夫だろう」という考えに至るのは、当然だと思います。しかし、だからこそ、健康で自分自身の考えがしっかりと表現でき、形として残せるうちに備えておくことが大切ではないでしょうか。今回は、生前の相続対策について、名古屋の地で長く相続の研鑽を積んできた税理士が解説します。

目次

・「自分には関係のない話だ」と思っていませんか?

・どんなに仲が良くても、争いが起こることもあります

・生前の相続対策は、「遺される人を大切に思っている」というメッセージ

・相続税におけるメリットも。対策次第では、大幅な相続税負担軽減も可能に

・他にもある!生前の相続対策いろいろ

・専門家への早めの相談で、最善の対策を

「自分には関係のない話だ」と思っていませんか?

「相続税なんて、自分には関係ない」そう思っている人は多いかもしれません。資産家のような財産はないからと安心しきっていると、実際に相続税の申告をすることになった際に、何百万もの支払いが発生した、など、思わぬところで高額の相続税が発生したといったケースも少なくありません。

どんなに仲が良くても、争いが起こることもあります

生前に相続対策を十分に行わなかったために、遺産の分割で相続人同士の争うことになってしまったといったことも頻発しています。「兄弟仲がいいから、争いごととは無縁だ」と思っていても、実際に遺産を目の前にした際に、その分け方で揉めるといったことは当たり前のように起こっているのです。亡くなった方は、自身が亡くなった後のことを、自身の目で確認することができません。悲しい結果を招くことなく、大切な財産を大切なものとして残していくためにも、生前に対策をとっておくことが重要です。

生前の相続対策は、「遺される人を大切に思っている」というメッセージ

相続税は、原則として相続の開始があったこと(亡くなったこと)を知った日から10ヶ月以内に納付しなければなりません。その短い期間の中でさまざまな手続きをして、納税まで完了させなければならないのです。遺された人の負担を考えた場合、被相続人が生前にしっかりと準備をしておくことが必要です。何より十分な準備をしておくことで、被相続人の心配が減り、相続人自身の心の負担も軽減されることでしょう。生前に相続対策を行うということは、「遺される人のことを大切に思っているよ」というメッセージでもあります。そして、遺される人を思い自身が亡き後のことを考え相続対策を行っておくということは、被相続人自身が今をよりよく生きるという意味においても、大切なことではないでしょうか。

相続税におけるメリットも。対策次第では、大幅な相続税負担軽減も可能に

生前に相続対策を行っておくことで、相続税が大幅に減額できる可能性もあります。相続税を納税する段階でその事実に気付いても後の祭りで、被相続人が生前に相続税の対策を行っていたらかなりの節税になったかもしれないケースは、多々あるのです。多くの人は、「対策を取ったほうがいいだろうな」と考えてはいるものの、実際にどういう対策を取ったらいいのか分からないために、行動を起こせずにいます。では、どういった方法があるのでしょうか。さまざまな方法がありますが、ここでは暦年贈与という方法をとった場合を例にとって、相続税にどういった変化が起こるか見てみましょう。

暦年贈与とは?

暦年(1月1日~12月31日)ごとに受けた贈与財産が、一人あたり基礎控除枠の110万円までは贈与税はかからないことを有効活用した相続税対策をいいます。贈与を受け取る人ごとに適用され、年間110万円以下であれば申告も不要となります。ただし、毎年同じ月日に財産を渡した場合、連年贈与とみなされ、贈与税の課税対象となります。贈与契約書で予定していた贈与財産を、分割で渡す定期贈与も同様です。また、相続開始前の一定期間の贈与は相続財産に加算されます。2023年の税制改正により、相続開始前の3年以内から7年以内に延長されました。2024年1月1日からこのルールが始まります。

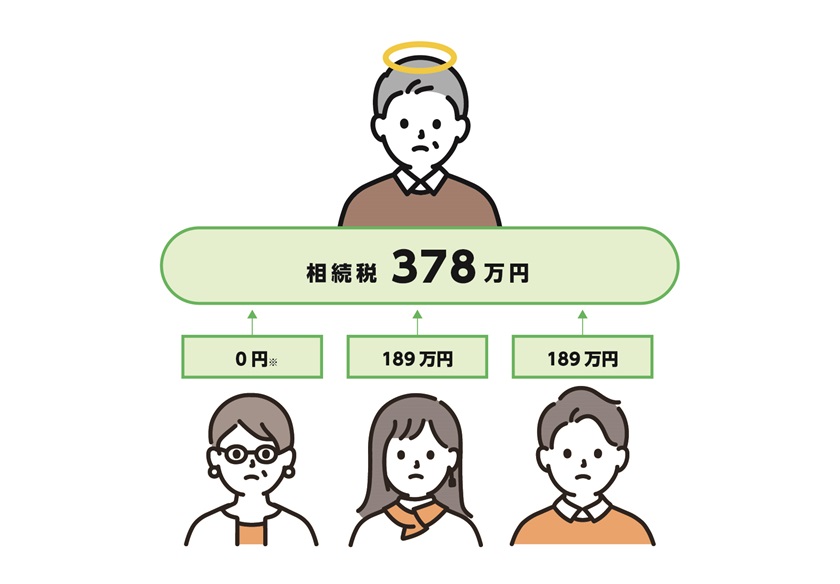

債務や葬式費用を差し引いた、相続する財産の総額:1億円

配偶者:財産の40%を相続

二人の子ども(18歳以上の成人):それぞれ財産の30%を相続

上記の条件で、生前に相続対策を行わなかった場合と、相続開始の7年前までに暦年贈与を5年に渡り行った場合の3人の相続税について解説します。

生前に相続対策を行わなかった場合

※配偶者は1億6,000万円以下または法定相続分までの税額軽減制度が適用されるため、今回の事例では、配偶者にかかる252万円の相続税が上記の理由により課税されない。仮に1億6,000万円を超えた場合であっても、配偶者の法定相続分までは相続税が課税されることはない。

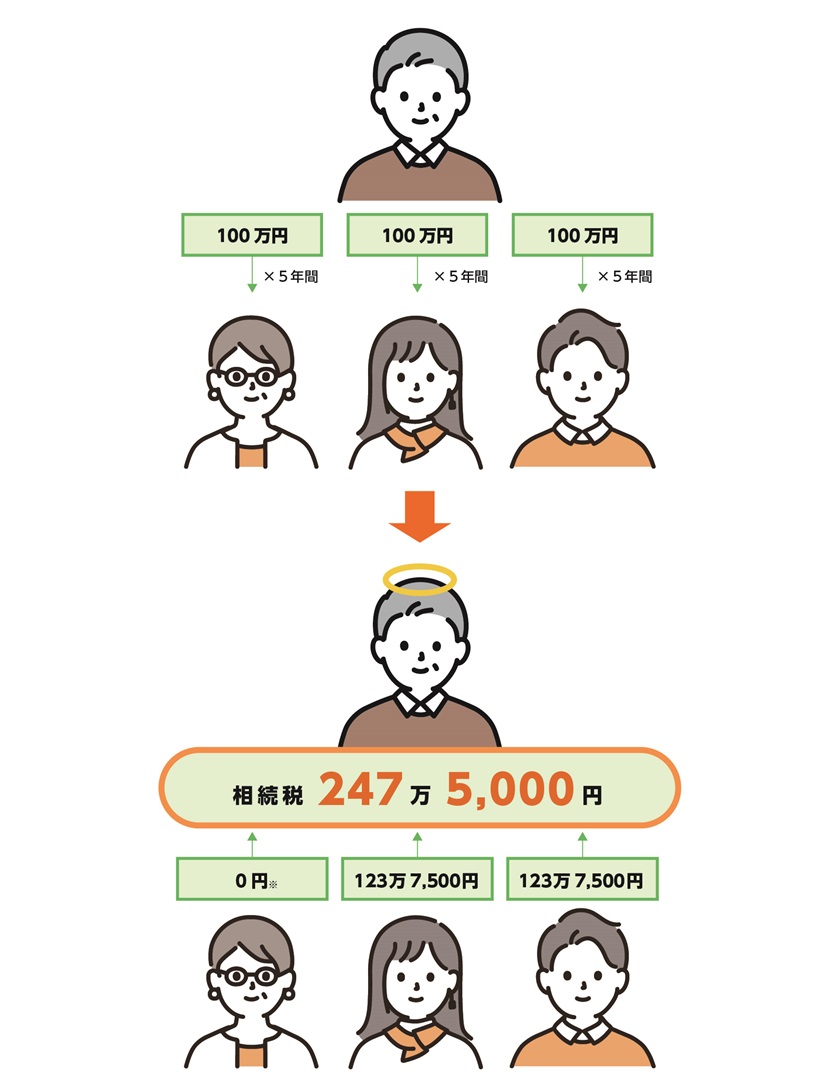

相続開始の7年前までに、毎年100万円ずつを5年にわたり贈与した場合

被相続人が、自身が亡くなる7年前までに5年にわたって100万円ずつ3人に贈与したとします。そうすると、最終的な財産の総額は、1億円ではなく5年間分の贈与の合計額1,500万円を引いた8,500万円となります。この8,500万円から相続税の計算をした場合、以下の通りとなります。

※上記と同様、暦年贈与を行った場合の配偶者にかかる、ここでの相続税165万円は課税されない。

いかがでしょうか。上記の例では暦年贈与という方法を選択し対策をとったことにより、130万5,000円もの税負担が軽減しています。このように生前において早めに相続対策をとることにより、相続税を大幅に減らすことも可能だということがお分かりいただけたと思います。ただし、これはあくまで一例であり、同じ暦年贈与を選択したとしても、それぞれの状況によって税額は異なります。

他にもある!生前の相続対策いろいろ

生前にできる相続対策は、暦年贈与だけではありません。他にもさまざまな対策があり、被相続人によって適切なアプローチが異なります。では、どういった対策があるのか、主な方法の概要を見ていきましょう。

相続時精算課税制度

60歳以上の父母や祖父母から18歳以上の子や孫へ財産を贈与した場合、2,500万円までは贈与税がかからない制度を言います。2,500万円を超えた場合は、超えた部分に20%の贈与税がかかります。なお、2022年4月1日より、民法の改正によって「成人に達する年齢」が20歳から18歳に引き下げられたため、2022年3月31日以前の贈与は20歳以上が本制度の適用となります。一度に多額の贈与をしたい場合は、本制度を選択し活用することによって、財産の移行がしやすくなると考えられます。また、2024年1月の贈与から、2,500万円の特別控除とは別に、年間110万円までの基礎控除が認められます。ただし、110万円までの贈与であっても、本制度を選択した場合は申告が必ず必要となります。ただし、暦年課税との併用はできず、一度でも本制度を選択した場合、以降暦年課税に戻すことができないため、注意が必要です。

贈与税の配偶者控除の特例

いわゆる「おしどり贈与」と呼ばれる制度です。婚姻期間が20年以上ある夫婦の間で、居住用不動産、または居住用不動産の購入資金を贈与した場合、2,000万円が控除され非課税となる制度です。本制度では、贈与者が亡くなっても相続財産に加算されることはありません。なお、贈与された年の翌年3月15日までに居住用不動産に住んでおり、その後も引き続き居住する見込みがある場合において適用されます。

特定障害者等に対する贈与税の非課税制度

重度の知的障がいをお持ちの人や一級の精神障がい者保健福祉手帳を所持している人、一級または二級の身体障がい者手帳を所持している人など、「特別障害者」にあたる人については、贈与税が6,000万円まで控除されます。なお、「特別障害者」以外の「特定障害者」にあたる人、例えば知的障がい者や精神障がい者保健福祉手帳を所持しているなどについては、3,000万円の控除が受けられ、贈与税がその額まで非課税となります。

教育資金贈与の非課税制度

30歳未満の子や孫などが、父母や祖父母などの直系卑属にあたる人から、学校の入学金や授業料などといった教育資金の贈与を受けた場合に、1,500万円までは贈与税が非課税となる制度です。また、学習塾や習い事の月謝、学用品なども、本制度においては500万円まで非課税となります。なお、贈与を受ける人の前年の合計所得金額が1,000万円を超える場合、本制度を利用することはできないため、注意しましょう。本制度は2023年の税制改正により、2026年3月末までの適用となります。

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

18歳以上50歳未満の子や孫が、父母や祖父母などの直系卑属にあたる人から、結婚や子育ての資金として一括贈与を受けた場合、贈与を受ける人一人あたり1,000万円までは贈与税が非課税となります。贈与を受けた人が50歳になるまでの間に結婚や子育て資金として支払った金額が1000万円までは、贈与税が課税されません。ただし、結婚に関する支払いについては、300万円となります。なお、本制度も2023年の税制改正により、2025年3月末までの適用となります。

「名義預金」は相続税の対象となる

例えば親が子のためにお金を残そうと子どもの名義で預金をしており、この預金の存在を子自身が知らず通帳や印鑑を親が管理しているといったように、通帳の名義人と、実際にお金を所有している人が異なる預金は「名義預金」にあたります。この「名義預金」は問題になりやすく、税務署も神経をとがらせて入念に調査をしているため、まず見つかります。税務調査で指摘を受けやすいため、注意が必要です。なお、「名義預金」があるにもかかわらず、相続税申告の際に申告をしていなかった場合、期限までに申告しなかったことによる無申告加算税や、延滞税といったペナルティが発生します。また、状況によっては重加算税、税務調査の事前通知後に修正申告した場合には過少申告加算税も発生し、さらに税の負担がかかってしまいます。贈与だということが客観的に見て分かるよう、贈与契約書を作成するなどしておくといいでしょう。また、「名義預金」にあたるかどうか心配な場合は、専門家である税理士への相談を検討しましょう。

専門家への早めの相談で、最善の対策を

生前にできる相続対策は種々あり、ここで紹介した方法以外にも、被相続人の収入やどういった種類の財産をどれだけ所有しているかなど、被相続人を取り巻く状況によって、選択する方法は異なります。「まだいいだろう」と思っていると、早い段階であればとれたであろう対策も、選択することが難しくなってしまうこともあります。最善の対策をとるには、思い立ったらなるべく早めに税理士に相談されることをおすすめします。名古屋には相続を知り尽くした税理士がいます。長きに渡りこの名古屋の地に根差し、相続における実績と知識を十分に積んできた税理士を、ぜひ頼ってください。

最後に

相続税の申告手続きは、相続税のクロスティにお任せください

私たち、相続税のクロスティは、税理士法人の相続税を専門とする事業部から発足し、母体である名古屋総合税理士法人は創業以来50年以上、愛知県名古屋市にて東海エリアを中心に相続税専門の税理士として、皆さまの相続手続きをお手伝いしてまいりました。

相続税は税理士にとっても特殊な分野の税目です。相続税の高度な知識だけでなく、民法や都市計画法など幅広い知識が必要な他、年月をかけ培った経験やノウハウが大変重要になる分野です。税額を安くする制度は多数ありますが、その選び方ひとつで大きくお客様の納税負担は変わります。

故人から受け継いだ大切な遺産を、少しでもお守りすべく、私たち相続税のクロスティは各士業(司法書士、弁護士、不動産鑑定士、行政書士など)や国税OBなど各専門家と提携し、お客様におすすめの制度と対策をご提案させていただいております。私たち相続税のクロスティは「相続でお困りの方を一人でも減らしたい」という想いから、初回のご相談は無料で対応いたしております。「相続の仕組みを知りたい」「相続税申告が必要かわからない」「まずは見積りだけほしい」など、まずはどんなことでもお気軽にご相談ください。ぜひ、お会いできる日を楽しみにしております。

初回の無料相談は「ご来社による相談」「オンラインツールを使った相談」が可能です。名古屋に限らず日本全国の相続のご相談に対応いたします。

ご来社いただく場合、本社(名古屋市中区栄)または池下駅前本部(名古屋市千種区池下)のいずれかにてご対応させていただきます。

電話でのお問い合わせは24時間受け付けております。ぜひお気軽にご相談ください。

「個別説明会」開催のご案内 相続のことは実績と経験が豊富な相続税専門の税理士にご相談を。

運営:名古屋総合税理士法人

(所属税理士会:名古屋税理士会 法人番号2634)